一般社団法人 日本中小企業経営支援専門家協会(JPBM)では、会員専門家どうしの相互支援体制を構築し、質の高い専門家実務の提供を目指しています。ここでは、会員の疑問に高度な知見を持つ専門家が答えるFAX相談より1例をご紹介いたします。類似の事例に直面したとき、又は予防策としてご参考にしてください。

相談

『父子間 生前の事業承継に係る従業員退職金の取扱いについて』

前提

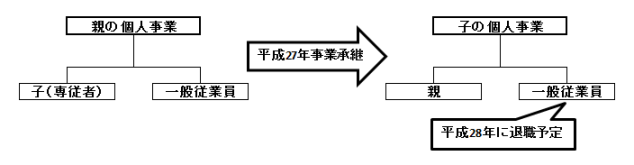

子は従前、父が営んでいた個人事業専従者として給与所得を受け業務に従事しておりました。

平成27年より、子は個人事業主開業届を提出し従前の従業員及び事業所等を事業承継し業務開始しております。(平成27年より親は子の従業員として給与所得を受けております。)

親は平成26年末をもって廃業し、平成27年3月に最後の確定申告を行いました。

子は、親により雇用されていた一般従業員を事業承継により引継ぎましたが、平成28年に退職する

予定の従業員に支給する退職金に関しまして質問いたします。

相談内容

質問1

平成27年1月以降、親から事業を引き継いだ個人事業主が親の時代から勤務する従業員に退職金を支払う場合の退職金の取扱い

親の時代の勤務期間 46年

子の時代の勤務時間 1.5年

退職金 300万円

この場合300万円を全て子の事業経費として問題ないでしょうか?

親の時代の勤務期間に対する退職金は親の最後の事業所得の経費として更生の請求をすべきでしょうか?

質問2

退職金を受給する側

退職所得控除は親の個人事業に勤務している期間を通じて受けることができるでしょうか?

回答

質問1について

親が事業主であった期間における従業員の勤務に対応する退職手当等は、所得税法63条(事業を廃止した場合の必要経費の特例)の規定により、親の事業所得の必要経費に算入することになります。

この場合には、所得税法第152条の規定による更生の請求ができます。

質問2について

子がその支払う退職手当等の額を親の事業主期間における勤務期間を含めて計算するときは、退職所得控除額は、親の事業主期間及び子の事業主期間を通じ勤務していた期間に係る継続年数により計算することになります(所令69①一)。

※内容はあくまで限定された情報に対する参考見解となります。税務、会計、法務およびその他の専門的なアドバイスを行うものではありません。具体的なアドバイスが必要な場合は、個別に専門家へご相談ください。

※JPBMへの経営相談をご希望の方は、下記フォームよりお問合せください。